近几年来,因疫情、地缘争端等多重因素影响,全球经济发展承受下行压力,进出口贸易同样压力巨大。于此同时,疫情期间线下渠道虽然受限,但也加速了线上交易普及度,进一步促进了全球电商渗透率的提升。

2023年进入下半年,疫情带来的影响已经明显趋于减退,国内外经济持续回暖。随着产业结构升级、政策鼓励和技术进步的深入推进,我国跨境出口电商迎来了新的发展机遇。行业也正式迈入高质量发展阶段,各大平台与服务商都在加大资源整合力度,提升跨境出口业务便利度,促进行业健康有序发展。

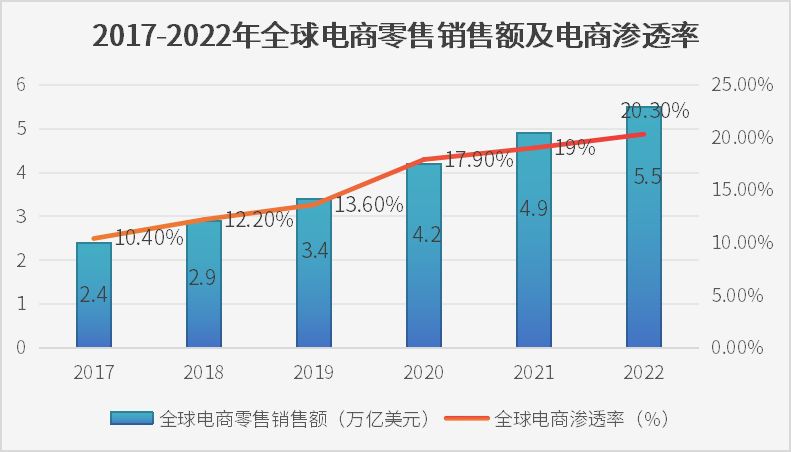

因几年来线上渠道的快速发展和数字化转型的推动,2022年全球电商渗透率达到20.3%,零售额从2017年的2.4万亿美元提升至2022年的5.5万亿美元,全球电商市场环境稳步向好。全球零售端的强劲发展势头,也为中国跨境电商出口创造了新的发展机遇。

注释:全球电商渗透率=全球电商零售销售额/全球零售销售额

数据来源:eMarketer,艾瑞咨询研究院。

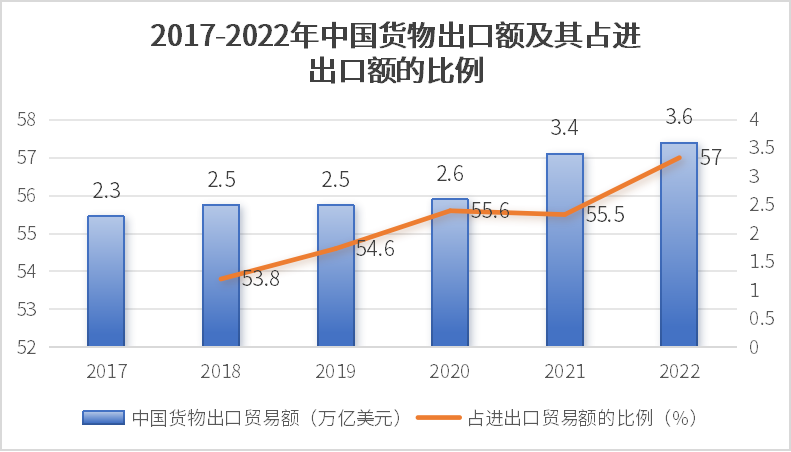

2022年中国货物出口贸易额达到3.6万亿美元,占当年进出口贸易总额的57%。欧美地区因高通货膨胀带来的本地高物价,以及《区域全面经济伙伴关系协定》(RCEP)政策落地起到了相当大的推动作用。随着中国与主要贸易合作伙伴构建更加深度的合作关系,并进一步释放海外市场潜力,中国出口贸易的增长韧性十足。

数据来源:国家统计局

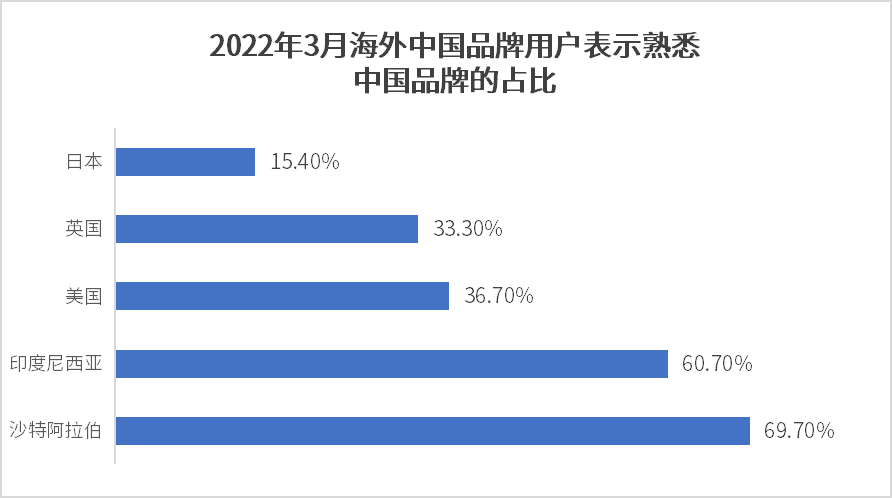

2022年中国高新技术产品出口额占货物出口额的比例达26.5%,相比中国加入WTO之初已增长9个百分点,高附加值出口产品比重逐渐提升,跨境出口电商的利润空间正逐步打开。这得益于中国数字经济的兴起,进一步带动了出口技术的提升以及中国在供应链中的参与度和分工地位。随着数字技术的愈发成熟,产业链向着智能化、协同化逐步转型。众多中国品牌也在海外打开了认知度,用户信任度也逐步提升,为跨境出口电商进一步打开市场提供了充足的成长空间。

数据来源:艾瑞咨询

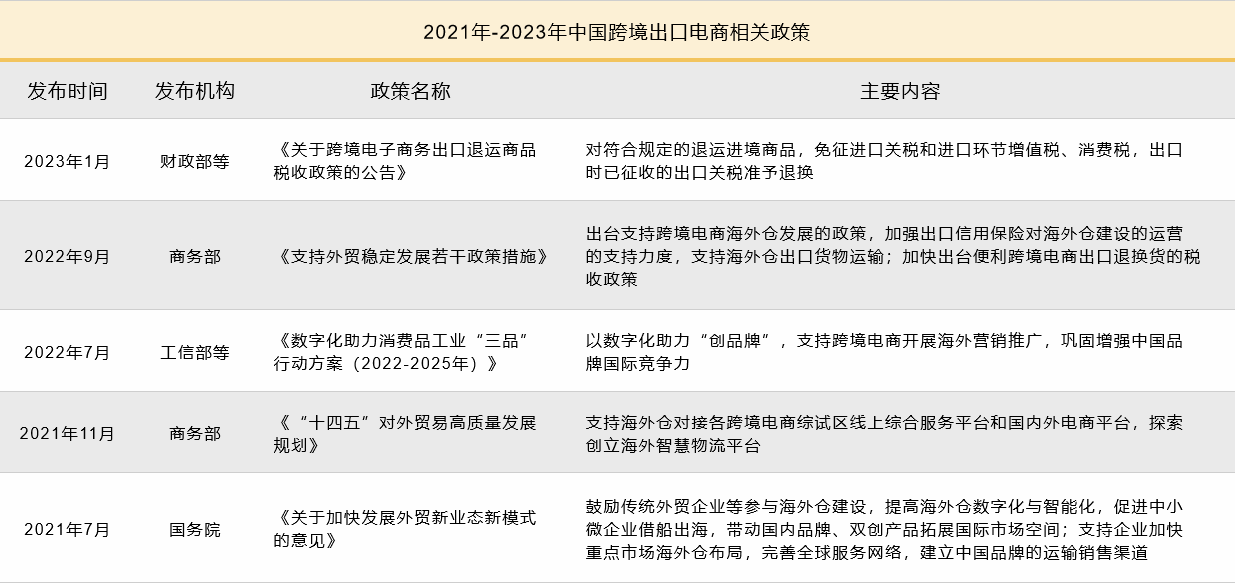

三年来,国家各部门持续优化跨境出口电商政策,从税收、物流、营销、监管及结算等多个维度支持跨境出口电商行业健康发展。

在税收层面,出台便利跨境出口电商退换货的关税政策等;在物流层面,国家支持企业加快海外仓布局,完善企业出口的运输渠道等;在营销层面,国家鼓励出口企业借助数字化技术开展海外营销推广;在监管层面,我国将在全国海关复制推广监管试点等;在结算层面,鼓励轧差结算以减少卖家资金占用成本等;以上政策举措将为行业健康发展提供良好的制度保障。

从发展之初的跨境出口B2B平台探索,到中期的B2C业务拓展进一步繁荣市场,到如今的品牌、渠道、供应链、营销等全方位资源整合,随着政策规定的完善和标准化体系的建立,行业已经进入立体化全方位发展的阶段。提升跨境出口业务便利度,促进行业健康有序发展的高质量发展仍是行业发展的核心基调。

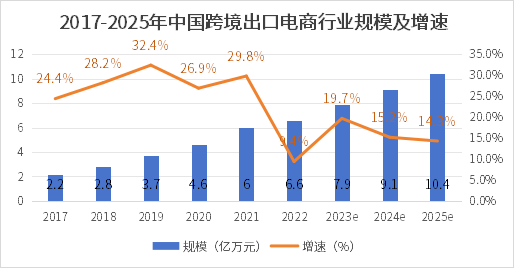

2017年-2021年,中国跨境出口电商行业规模同比增速持续保持高于20%,到2021年,跨境出口电商行业规模已突破6万亿元。2022年受到疫情疯狂和国际形势的综合影响,全年依旧实现了同比9.4%的正向增长,规模达到6.6万亿元。随着经济不断回暖复苏,预计未来三年,整个行业不断修复,年均复合增长率将达到16%以上,实现稳中有进并在2025年突破10万亿元。

数据来源:海关总署,专家访谈等公开资料

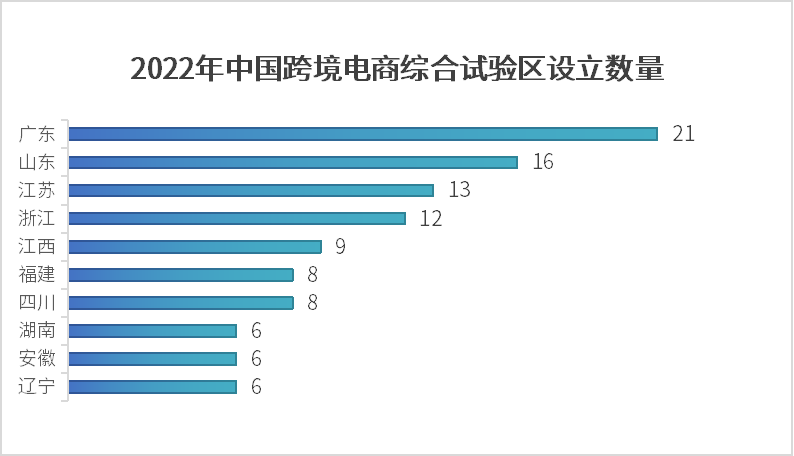

受政策优惠及地域优势的影响,中国跨境电商产业集群主要分布在广东、福建、江苏、浙江、山东、河南、四川及重庆。这些都是相关产业带及出口政策集中、出口活跃度较高的地区。

从生产经营方面讲,靠近产业带可以快速响应市场,更具便利性,更能保持市场敏感度,许多已实现“前店后厂”的模式;从整体角度讲,产业带先天具有优势,可以形成研发、生产、销售一体化的产业链闭环。

另外,这些集群所在地跨境电商生态、扶持政策等都更为完善,跨境卖家能获得多方位的“扶持”。如:设立跨境电商综合试验区能够促进产业链各主体的分工协作,进而实现区域资源整合,为跨境卖家“走出去”提供多种服务,提升跨境卖家出口效率,助力外贸新业态高质量发展。截至2022年底,全国共设立165个跨境电商综合试验区,实现31省市区全覆盖,其中跨境电商产业集群所在地分布多个试验区,政策优势明显。

除政策支持外,较为完备的物流体系也是其明显的优势,“海陆空”全方位的基础设施齐全且稳固,进一步有效降低了卖家的运输成本,提升了运输效率。

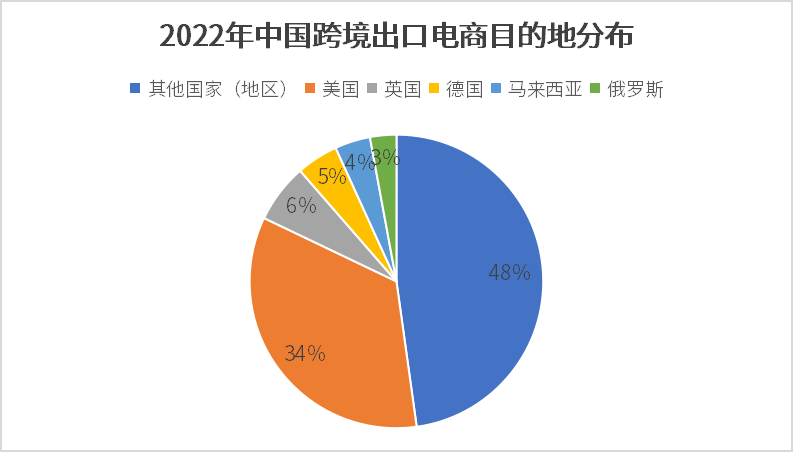

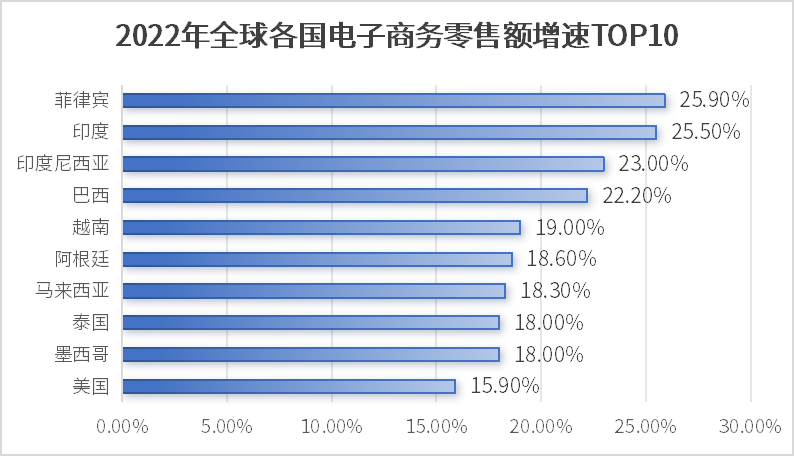

根据国家海关总署的公开数据可知,美国仍为中国跨境出口电商最大的目的地,欧美市场因趋于成熟仍为卖家的主要目标市场。因相关自由贸易协定及扶持政策的落地,东南亚等新兴市场已经成为卖家关注及发力的新目标,中国跨境出口电商的贸易伙伴趋于多元化。在零售端,五个东南亚国家电子商务零售额增速居于全球TOP10,相较于欧美市场的饱和,东南亚市场的潜力正慢慢显现。

注释:其他国家(地区)主要包括:新加坡、日本、加拿大、法国、泰国、菲律宾、巴西及越南等。

数据来源:海关总署

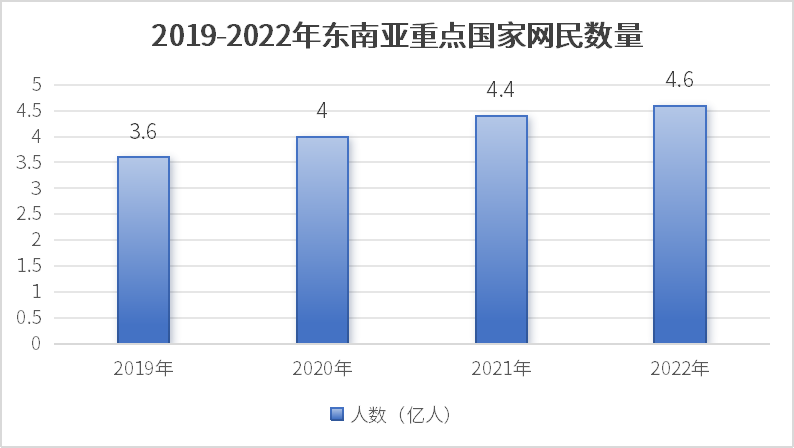

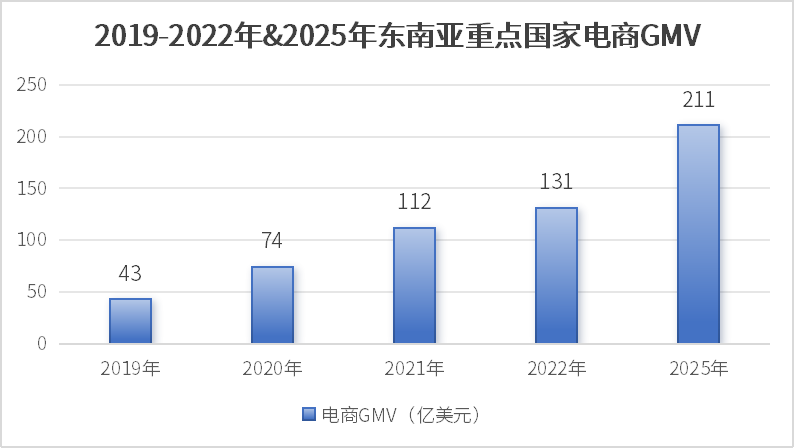

近几年的疫情使得东南亚部分国家的网民数量激增近1亿,配合中国互联网巨头的利好因素,2022年东南亚重点国家电商GMV已达131亿美元,预测2025年将达到211亿美元,CAGR达17%。(GMV即商品交易总额,Gross Merchandise Volume,简称GMV;CAGR指复合年均增长率。)2022年1月1日,区域全面经济伙伴关系协定(RCEP)正式生效,到2023年6月全面生效,中国与东南亚的贸易关税进一步下降,当地电商转化率将得到提升。但是较高的物流成本和较高难度的本地店铺开设,都是卖家在东南亚市场必然面临的挑战。

注释:东南亚重点国家包括新加坡、马来西亚、泰国、印度尼西亚、菲律宾、泰国。

数据来源:《区域全面经济伙伴关系协定》,《e-Conomy SEA 2022》,Statista等公开资料

跨境出口竞争日益激烈,而各平台玩家为了增加竞争力开启多元化玩法和创新模式,可以说跨境出海布局的选择更为多样。国内互联网巨头主要采取复制国内营销和运营模式的策略;传统头部玩家,则对服务体系进行模式创新;而独立站平台则在进行第三方平台的探索以及品类的扩展,并希望以此突破自营平台的瓶颈期。

平台规定的限制和不同市场政策的不确定性,驱使卖家开始将关注度放到多个平台、多个渠道之上。根据艾瑞咨询的调研数据显示,2023年有近半数的调研卖家计划进行多平台和新渠道的尝试,这意味着平台与独立站多渠道相结合的打法将被更多卖家采纳。在拓展渠道的同时,线下及社交媒体的崛起也吸引了卖家群体的关注,并将其作为宣传布局的核心渠道,希望借此达到提升品牌知名度、可信度和获得更多增量的目的。

基于我国跨境电商商品出口的成熟化以及出口商品品牌知名度的提升,卖家及市场对供应链中各个环节,包括营销、支付、物流、上下游服务等各类带有增值项的服务需求极速提升,这将直接带动跨境电商服务生态的发展。随着数字技术,包括大数据、云计算、AI等,在跨境出口各环节的应用,将进一步推动服务出口这一赛道的快速发展。

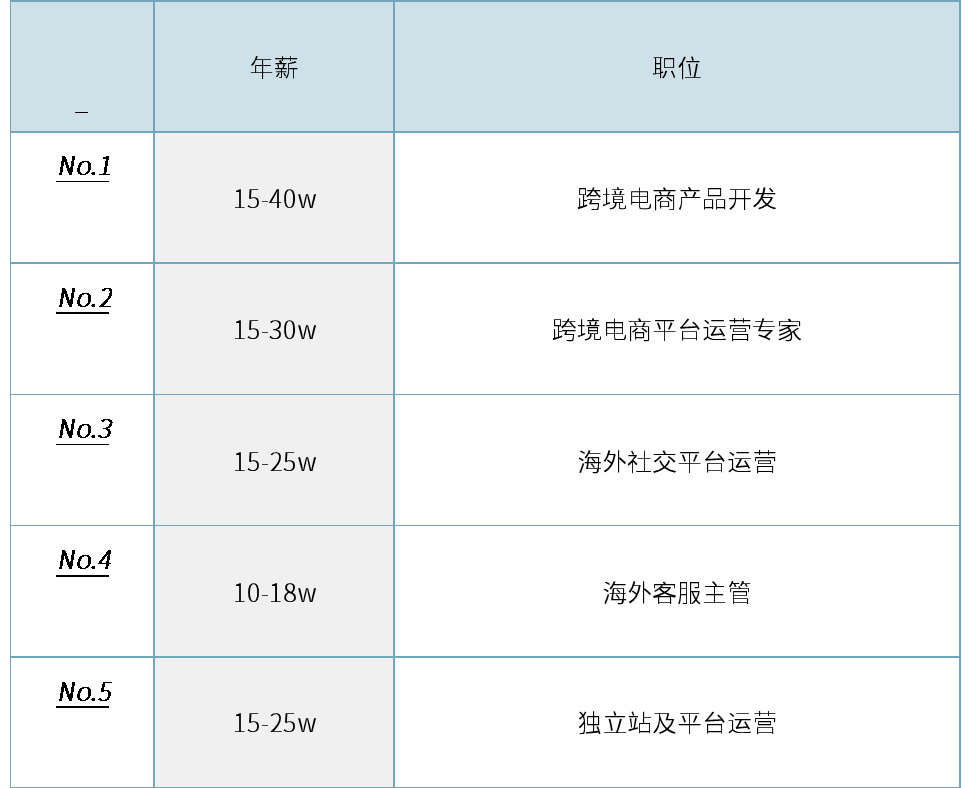

受市场变化和智能化发展的影响,跨境出口电商近几年对人才的需求也有所变化,热招岗位及其年薪情况如下:

*以上岗位信息来源于南方新华岗位及人才数据库

中国跨境出口电商未来将面临更多的机遇和挑战。在机遇方面,随着消费升级和政策利好的不断推动,中国跨境出口电商市场规模有望持续增长。同时,新兴市场如东南亚、中东非等地也为中国跨境出口电商提供了更多的机会。然而,挑战也不可忽视。为了应对可能出现的挑战,中国跨境出口电商企业需要不断提高自身的核心竞争力和创新能力。首先,企业需要加强自身的品牌建设,提高产品的质量和附加值;其次,企业需要注重供应链的优化和整合,降低采购和物流成本,提高效率。同时,企业可以借助新兴技术的力量,如人工智能、大数据等,实现智能化、精细化运营,提高自身的运营效率和竞争力。

只有抓住机遇,应对挑战,才能在激烈的市场竞争中立于不败之地。